Pour rester compétitives dans un marché saturé, les banques ont dû explorer les technologies émergentes pour offrir la meilleure expérience possible à leurs clients. De l'intérieur, les défis à relever pour maximiser l'efficacité de la manière la plus rentable possible sans sacrifier la sécurité sont plus pressants que jamais. Pour répondre à ces exigences, la technologie d'automatisation des processus robotisés (RPA) est devenue un outil puissant et efficace permettant aux banques de conserver leur avantage concurrentiel dans la course à la transformation numérique.

Aujourd'hui, nous allons examiner la nature de l'APR, l'innovation dans le secteur bancaire, et la manière dont l'APR peut profiter aux tâches et fonctions bancaires afin d'accroître l'efficacité opérationnelle.

Qu'est-ce que l'automatisation des procédés robotisés ?

Souvent confondue avec l'intelligence artificielle (IA), l'automatisation robotique des processus (RPA) est une solution logicielle basée sur des règles qui automatise les tâches répétitives sans aucune capacité d'auto-apprentissage (comme l'apprentissage automatique, par exemple). Les fournisseurs de RPA comme UiPath et Automation Anywhere proposent désormais des capacités d'IA en tant que modules complémentaires de leurs plateformes d'automatisation. Cela inclut la RPA dans le secteur bancaire où les applications d'IA - comme la la vision par ordinateur ou traitement du langage naturel (NLP) - font partie du processus d'automatisation.

La plupart des gens ont déjà fait l'expérience de la RPA sans le savoir. Par exemple, des messages privés automatisés apparaissent parfois sur Facebook alors qu'un visiteur navigue sur la page d'une marque. Ces messages sont en fait des robots préprogrammés conçus pour répondre à des questions dans Messenger sans faire appel à des employés humains. La RPA permet aux clients d'obtenir plus rapidement les réponses dont ils ont besoin tout en libérant du temps pour les employés humains. Désormais, les humains peuvent s'attaquer à des problèmes plus difficiles et plus nuancés qu'un bot ne pourrait gérer, en répartissant le travail et en servant le client aussi efficacement que possible.

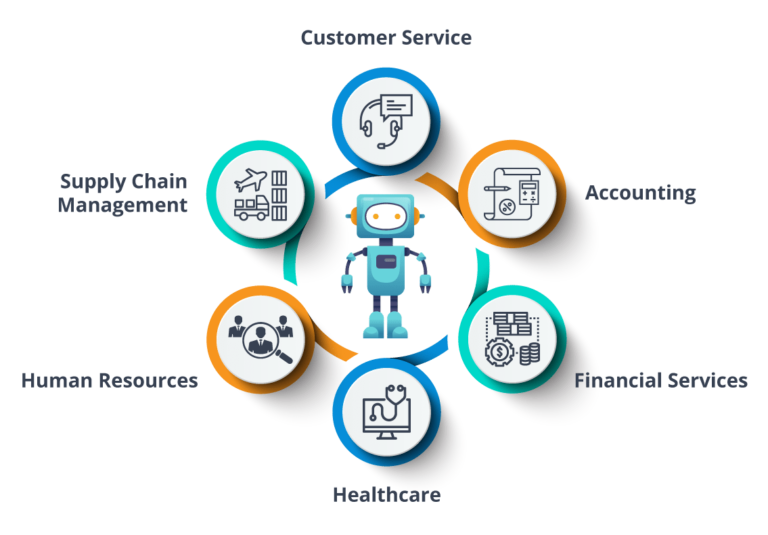

Quelles parties de la banque peuvent être automatisées par RPA ?

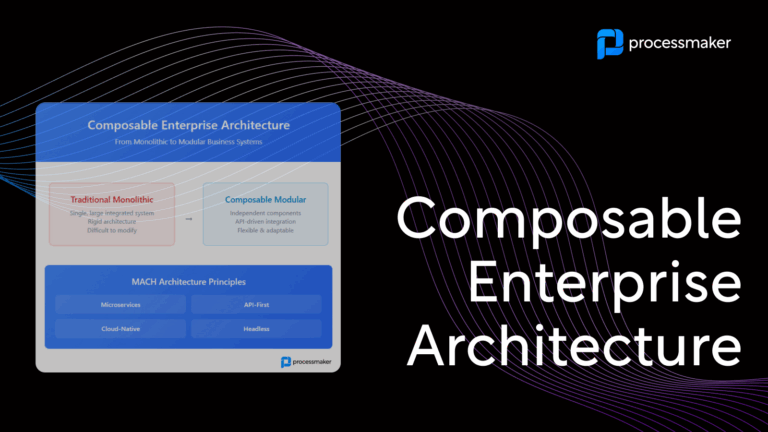

Dans le monde de la finance, cette technologie a la capacité de numériser le front, le middle et le back office des banques. Le front end est le contact avec les clients, la vente et le négoce, la banque d'investissement, la gestion de patrimoine et le capital-investissement - les véritables faiseurs d'argent de la banque. Le middle office est "le département d'une société de services financiers, d'une banque d'investissement ou d'un fonds spéculatif qui gère les risques et calcule les profits et les pertes", selon Investopedia. Le back office est constitué d'opérations en coulisses comme les règlements, les compensations, la tenue des registres, la conformité réglementaire, la comptabilité et les services informatiques.

Dans les cas d'utilisation bancaire, RPA s'associe à AI pour créer ce qui est connu sous le nom de "l'automatisation intelligente.” C'est grâce à cette automatisation intelligente que des tâches banales et répétitives peuvent exister dans le cadre des avantages de la prévisibilité de l'IA et des algorithmes plus complexes permettant d'obtenir plus dans la banque qu'avec la seule RPA.

La RPA est le fer de lance de la transformation numérique des banques Quelles parties de la banque la RPA peut-elle automatiser ?

Dans le secteur bancaire, il existe plusieurs tâches répétitives normalement effectuées par l'homme. Selon le rapport de Deloitte de 2018 Automatisation de l'accueil et du service continu des clients de la banque commerciale Ces exemples montrent comment la RPA automatise aujourd'hui les tâches bancaires courantes :

- Ouverture des e-mails et des pièces jointes

- Remplir les formulaires

- Copier et coller des données, puis fusionner des données provenant de plusieurs endroits

- Suivre les décisions et les règles "si/alors

- Extraction et reformatage des données dans des rapports ou des tableaux de bord

- Déplacement de fichiers et de dossiers, et extraction de données structurées des documents

- Connecter les systèmes par le biais des API

- Lecture et écriture dans les bases de données

- Faire des calculs

- Récupération de données sur le web

- Connexion aux applications web/entreprises

Ces tâches font partie de processus et de procédures plus vastes dans le domaine des finances. Les fonctions telles que la gestion des comptes, les prêts, la gestion des risques et la conformité sont les plus prometteuses pour le potentiel d'automatisation de l'APR.

Par exemple, dans les opérations de conformité, les employés peuvent avoir besoin de copier des informations d'un document interne vers des formulaires de conformité. Dans le cas de la fraude, les employés peuvent avoir besoin de trier de vastes volumes de données dans des feuilles de calcul, d'extraire des points de données spécifiques et de générer un rapport d'incident. La RPA peut automatiser la plupart de ces processus.

Pour les prêts, analysons un processus de prêt à la consommation typique sans RPA. Les employés des banques peuvent avoir à effectuer des tâches manuelles très répétitives, comme copier-coller des informations entre des courriels, des systèmes de traitement des prêts et plusieurs sites web gouvernementaux. Le processus ressemble traditionnellement à quelque chose comme ça :

- Lorsque le client appelle la banque, un employé du service clientèle l'embarque dans un système de traitement des prêts

- Les agents de crédit à la consommation effectuent ensuite une vérification manuelle de la solvabilité. Ils copient ensuite ces données dans d'autres bases de données requises à des fins de conformité ou de stockage des données

- Les informations fournies par le client, telles que les noms et les adresses, sont vérifiées par rapport aux registres gouvernementaux sur les sites web légitimes

Tout ce processus est manuel et doit être répété à l'infini pour chaque client. Avec RPA, un agent de crédit reçoit les données du client en un clic de bouton. Le logiciel RPA peut automatiquement effectuer la vérification de la solvabilité, copier toutes les données dans d'autres bases de données et les comparer en temps réel avec les dossiers du gouvernement.

Enfin, la RPA a le pouvoir de rationaliser l'expérience d'embarquement du client. Les banques peuvent déployer des plateformes RPA pour automatiser le transfert d'informations du client à la banque, et de la banque au client. Rien ne fait perdre un client à une banque plus rapidement qu'une expérience client inefficace. Le site ABA Banking Journal indique que les clients ont près de trois fois plus de chances de se désabonner au cours des 90 premiers jours suivant l'ouverture d'un compte. C'est pourquoi il est primordial d'offrir aux clients une expérience d'accueil sans faille pour conserver un avantage concurrentiel dans le monde de plus en plus volatile de la finance.

Les avantages pour les banques utilisant l'APR

La RPA a prouvé qu'elle permettait de réduire la charge de travail des employés, les coûts et le temps nécessaire à l'exécution des tâches manuelles. L'automatisation est de plus en plus répandue dans le secteur financier, surtout lorsqu'elle est associée à l'IA. Selon L'IA de l'intelligence d'entreprise dans le secteur bancaire Selon le rapport, la mise en œuvre de l'IA dans les banques pourrait représenter 416 milliards de dollars sur le total des réductions de coûts potentielles liées à l'IA dans tous les secteurs.

L'utilisation de l'APR dans les banques présente plusieurs avantages. Les banques peuvent s'attendre aux effets positifs suivants de la mise en œuvre réussie de l'APR dans leurs modèles commerciaux :

- Amélioration des accords de niveau de service (SLA)

- Agilité opérationnelle accrue

- Favorise la confiance et la fidélité des clients

- Augmente les recettes et les flux de trésorerie

- Réduction du temps de traitement

- Réduction de la perte de clientèle

- Amélioration de l'expérience client

- Réduction du temps de réponse des entreprises

- Amélioration de la conformité réglementaire

La RPA permet aux banques d'effectuer des tâches de back-end de manière plus précise et plus efficace sans avoir à réviser les systèmes d'exploitation existants.

Résumé

L'innovation continue de balayer le secteur de la finance. Cela rend le marché compétitif et désespère de trouver des solutions qui répondent aux nouvelles demandes des clients. RPA a prouvé qu'elle pouvait numériser les tâches manuelles dans les fonctions bancaires de base tout en augmentant l'agilité opérationnelle.

Votre banque envisage-t-elle une solution automatisée pour répondre aux exigences d'aujourd'hui ? La plate-forme de flux de travail intelligente de ProcessMaker est spécialisée dans l'automatisation des flux de travail pour les banques comme la vôtre. Nous sommes également partenaires avec L'automatisation partout pour vous permettre de bénéficier des avantages de l'APR et de la gestion des processus d'entreprise sur une seule plateforme. Pour plus d'informations, veuillez consulter notre site web à l'adresse suivante www.processmaker.com pour réserver une démo aujourd'hui !

À propos de ProcessMaker

ProcessMaker est un logiciel de gestion des processus commerciaux et de flux de travail à faible code. ProcessMaker permet aux analystes commerciaux de collaborer facilement avec l'informatique pour automatiser des processus commerciaux complexes reliant les personnes et les systèmes existants de l'entreprise. Basé à Durham, en Caroline du Nord, aux États-Unis, ProcessMaker dispose d'un réseau de partenaires répartis dans 35 pays sur les cinq continents. Des centaines de clients commerciaux, dont de nombreuses entreprises du classement Fortune 100, font confiance à ProcessMaker pour transformer numériquement leurs processus commerciaux de base, ce qui leur permet de prendre des décisions plus rapidement, d'améliorer leur conformité et d'accroître leurs performances.