L'intégration des clients est un processus essentiel pour de nombreuses entreprises, et en particulier pour les banques et les institutions financières. Les relations sont vitales dans la banque de détail et la banque commerciale. Prendre un bon départ avec une expérience exceptionnelle d'accueil des clients peut vous aider à établir une relation solide, aujourd'hui et à l'avenir. Il n'existe cependant pas d'approche unique et très nuancée.

Nous pouvons définir l'embarquement en fonction de la manière dont les nouveaux clients et les banques établissent une relation entre eux. Certaines étapes peuvent être bien définies, comme par exemple remplir un formulaire de demande. D'autres mesures peuvent être plus fluides, comme le fait pour un client de s'asseoir avec un gestionnaire de compte pour poser des questions.

Quoi qu'il en soit, l'embarquement offre une excellente occasion aux deux parties de faire connaissance. Les clients peuvent trouver des solutions à leurs problèmes. Les banques peuvent recueillir des données et, le cas échéant, procéder à des ventes croisées de produits et services supplémentaires. Voyons plus en détail pourquoi ce processus est si important.

Optimisez vos processus d'embarquement avant qu'il ne soit trop tard

Chaque client aura ses propres besoins et défis. Ils peuvent aussi avoir des types de comptes différents, et il y a d'innombrables questions de conformité à prendre en compte. Ces facteurs nécessitent des approches personnalisées pour chaque client et chaque expérience d'embarquement.

Envisager la conformité. Bain and Company a découvert que les grandes banques ont accumulé environ 200 milliards de dollars d'amendes entre 2009 et la mi-2016 en raison du blanchiment d'argent. Grâce à des mesures efficaces de "connaissance du client", les institutions financières peuvent identifier plus rapidement les responsabilités potentielles et éventuellement atténuer les problèmes (par exemple en refusant un client potentiel ou en le signalant aux autorités compétentes).

En dehors des préoccupations juridiques, un processus d'intégration bien développé pourrait permettre de découvrir des clients qui ne conviennent pas à votre entreprise. Une autre banque pourrait mieux les servir, et vous pourriez consacrer vos ressources à des clients de plus grande valeur. De même, en apprenant à connaître un client, vous pourriez vous rendre compte qu'il a besoin d'autres services que vous pouvez lui fournir.

Pourtant, malgré tout son potentiel, de nombreuses banques (et autres entreprises) ne parviennent pas à offrir une expérience d'embarquement de qualité, et encore moins exceptionnelle. Au lieu de cela, elles mettent en place un processus aléatoire qui laisse des questions sans réponse, tant pour le client que pour l'institution financière. Des informations vitales sont perdues, des opportunités sont manquées et des problèmes évitables peuvent surgir plus tard.

Des mesures simples que vous pouvez prendre dès maintenant pour améliorer votre processus d'embarquement

Lorsque vous optimisez vos processus d'embarquement, vous contribuez non seulement à réduire le temps et les coûts financiers, mais aussi à accroître la satisfaction des clients pour éviter qu'ils ne s'adressent à une autre banque. Continuez à lire pour en savoir plus :

Mettre en place une personne chargée de l'embarquement

Le leadership est vital pour le développement de tout processus. Les institutions financières doivent identifier un leader qui fixera des objectifs, gérera les progrès et assumera les responsabilités. N'oubliez pas, cependant, que même les meilleurs gestionnaires ont besoin de soutien et qu'une expérience pratique d'intégration nécessitera la contribution de plusieurs parties (comme les directeurs de comptes et les représentants du service clientèle).

Comprendre votre public

Ensuite, considérez les choses du point de vue de votre client. Lors de l'ouverture d'un compte ou de l'inscription à des services, à quelle douleur le client tente-t-il de faire face ? De quelles ressources dispose-t-il ? Les banques devraient recueillir des données à chaque point de contact. Au fur et à mesure que vous le faites, votre compréhension peut évoluer.

Se connecter tôt et souvent

Vos premières communications donneront le ton de votre relation avec le client. Vous devriez envoyer des messages personnalisés, en répondant peut-être davantage aux préoccupations du client. Dans la mesure du possible, des notes manuscrites sont préférables pour le premier contact (bien que les courriels personnalisés soient essentiels). Veillez à inclure un "merci", que le client ait ouvert un compte ou qu'il ait seulement rendu une visite. Au fur et à mesure que la relation se développe, prenez contact régulièrement avec le client. Vous pouvez fournir des informations pertinentes lorsque c'est nécessaire, ou dire bonjour.

Apprenez à mieux connaître vos clients

Avant de lancer un message de vente sévère, gagnez la confiance du client. De nombreuses personnes réagissent de manière défensive aux tactiques de vente agressives, en rejetant immédiatement l'offre. Cependant, une fois qu'un client potentiel vous fait confiance, il sera plus enclin à vous écouter.

Les banques peuvent le faire en parlant d'abord avec les clients des services gratuits fournis, comme une application de banque mobile ou le paiement de factures. Les gens prennent leurs finances au sérieux et veulent travailler avec des institutions auxquelles ils peuvent faire confiance. Après avoir établi le contact, vous pouvez mentionner les cartes de crédit ou les comptes d'investissement.

Développer une expérience omni-canal

Vous voulez être présent sur toutes les plateformes que vos clients et prospects utilisent ; c'est essentiel pour la survie de votre marque. S'il est préférable de commencer par des notes manuscrites et des courriers électroniques, les banques peuvent étendre la communication à d'autres canaux à mesure que la relation se consolide. Si vous avez aidé un propriétaire de petite entreprise à obtenir un financement commercial, vous pouvez l'ajouter sur LinkedIn, par exemple. Vous pouvez également placer un lien vers la page Facebook de votre entreprise dans un courriel, en invitant un client à suivre les mises à jour.

La haute direction pourrait envoyer une vidéo avec des vœux sincères pour les fêtes de fin d'année. Pensez aussi aux messages textes, aux notifications d'applications mobiles et à d'autres canaux. Veillez à ne pas être trop intrusif.

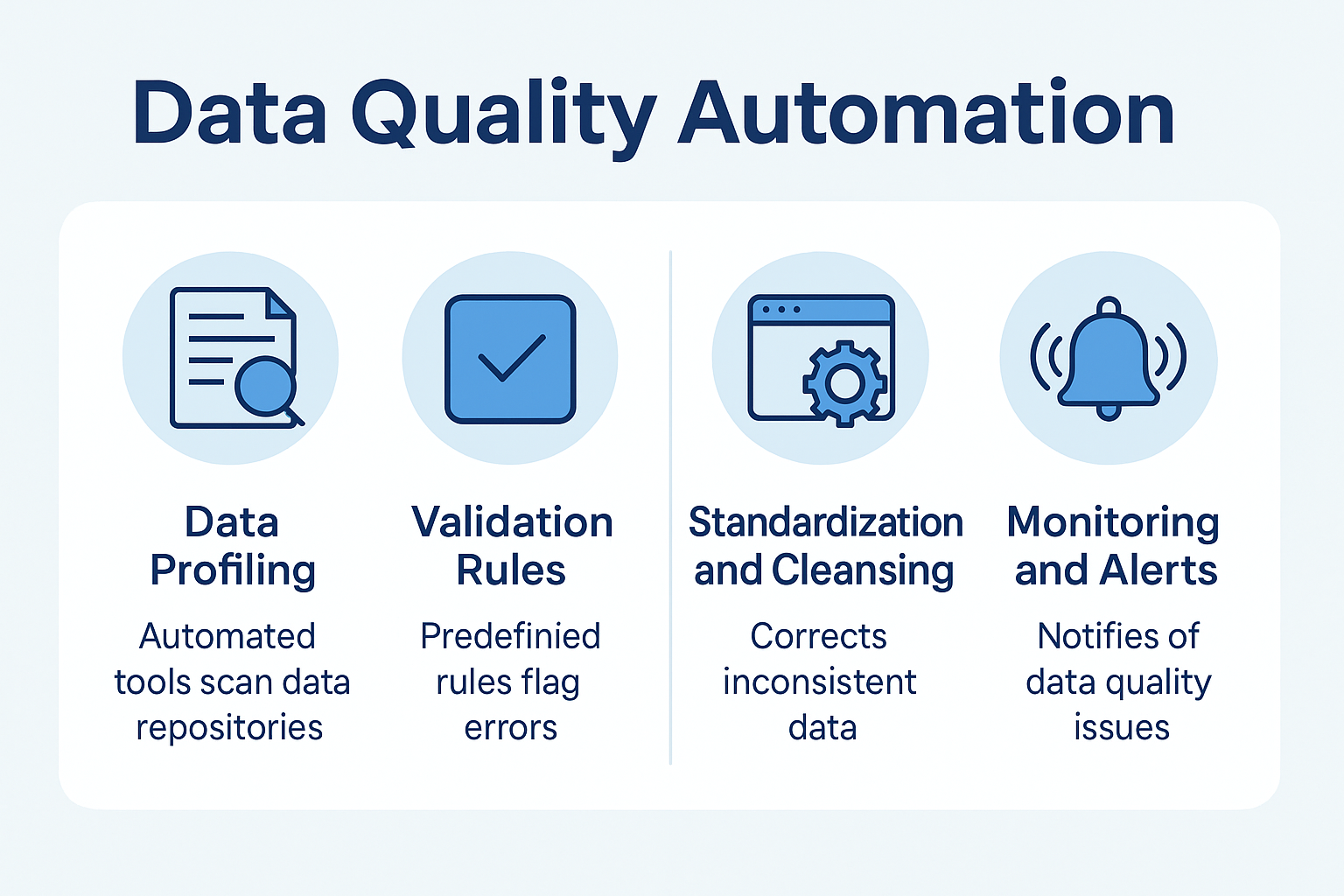

Collecter, mesurer et tester

Tout au long du processus, les banques vont recueillir beaucoup de données. Vous découvrirez peut-être que certains messages et méthodes donnent lieu à des réactions plus positives (comme le téléchargement de votre application mobile).

Il est judicieux de tester différentes stratégies pour trouver les plus efficaces. Envisagez un suivi après la rencontre ou la conversation initiale. Vous pourriez envoyer un courriel à 500 clients, et une note manuscrite à 500 autres clients. Y a-t-il eu une différence mesurable dans les résultats (c'est-à-dire plus de signatures) ?

En étudiant le processus d'embarquement de vos clients, vous comprendrez mieux les trajets de vos clients. Certaines approches peuvent entraîner une augmentation des ventes ou des inscriptions à des services à valeur ajoutée (par exemple, une carte de crédit). Lorsque vous découvrez des informations, ajustez votre stratégie pour maintenir la pertinence et l'alignement avec vos objectifs d'embarquement. Ensuite, collectez, mesurez et testez à nouveau.

Il est essentiel d'établir des relations solides

Les clients utilisent les banques pour protéger et accroître leur patrimoine, entre autres choses. Étant donné la nature du secteur, la confiance est essentielle pour chaque client, ce qui signifie que vous devez établir une relation saine. En outre, cela commence par l'optimisation de votre processus d'intégration en utilisant des stratégies solides, des données et des tests constants.

Grâce à Processmaker, vous pouvez optimiser votre processus d'intégration pour identifier votre public cible tout en offrant à vos équipes de vente et de marketing une assistance automatisée pour renforcer leur approche de manière significative.