Die Welt, in der wir leben, entwickelt sich ständig weiter. Unsere mobilen Geräte sind zu kleinen Kommunikationszentren geworden, die unsere Interaktionen scheinbar steuern. Diese Kommunikationstrends haben die Geschäftswelt infiltriert, so dass Unternehmen verzweifelt nach neuen Methoden der Kundenkommunikation suchen.

Der Bankensektor blieb zunächst hinter anderen Branchen zurück, was die Digitalisierung des Kundenerlebnisses angeht. Glücklicherweise hat sich dies inzwischen geändert, da immer mehr Banken der Bereitstellung außergewöhnlicher Kundenerlebnisse Priorität einräumen, um sich einen Vorteil gegenüber der Konkurrenz zu verschaffen. Nach dieser Umstellung ist es wichtiger denn je, dass die Banken das Verhalten und die Vorlieben ihrer Kunden sowie technologische Innovationen kontinuierlich beobachten, um die Kundenkommunikation zu optimieren.

Um wettbewerbsfähig zu bleiben, sollten Banken damit beginnen, diese Tipps zur Verbesserung der Kundenkommunikation zu erforschen und umzusetzen.

10 Strategien zur Verbesserung der Bankkundenkommunikation

1. Knotenpunkte der Kundenkommunikation

Eine der größten Herausforderungen in der Kundenkommunikation für Banken ist die Überwindung von Engpässen in ihren Arbeitsabläufen. Dies wird durch Omnichannel-Kundeninteraktionen verursacht. Kommunikations-Hubs helfen Banken bei der Bewältigung eines großen Volumens an Kundeninteraktionen, indem sie als Gateway dienen und die Kommunikation nahtlos an die entsprechenden Akteure weiterleiten.

Gestaltung von Arbeitsabläufen in Kommunikationsprozessen hilft Organisationen, den Fluss der Kundenkommunikation über mehrere Kanäle zu identifizieren und zu planen. BPMS mit Formularerstellung und erweiterter E-Mail-Funktionalität erleichtert die Erfassung und Verwaltung von Informationen sowie die Interaktion mit Bankkunden.

2. Personalisierte Bankkundenkommunikation

Das digitale Marketing wird zunehmend personalisiert und konzentriert sich darauf, den Nutzern relevante Informationen zu liefern. Marketingabteilungen müssen Kundendaten sammeln und analysieren, um wichtige Erkenntnisse über die Bedürfnisse und Erwartungen der Kunden zu gewinnen. Anhand der Kundendaten müssen Banken personalisierte und relevante Nachrichten und Inhalte bereitstellen.

Die allgemeine Auffassung ist, dass Kunden personalisierte Werbung und Kommunikation als lästig und/oder aufdringlich empfinden. Statistiken zufolge sind jedoch etwa 51 % der Kunden erwarten jedoch, dass Unternehmen ihre Bedürfnisse vorhersehen und ihnen entsprechende Vorschläge machen. Mehr noch, 88 % der Vermarkter in den Vereinigten Staaten. dass sie Verbesserungen durch Personalisierung festgestellt haben. Personalisierung funktioniert und wird in der Zukunft des Bankensektors eine immer wichtigere Rolle spielen.

3. Segmentierung von Bankkunden, die immer noch Papier bevorzugen

Die Banken müssen ein sorgfältiges Gleichgewicht zwischen digitalen und papiergestützten Kommunikationsformen finden. Wer alle Kanäle digitalisiert, riskiert, Kundensegmente zu verprellen, die nach wie vor papiergestützte Kommunikation erwarten und wünschen. Daher wird die Papierkommunikation weiterhin eine wichtige Rolle spielen. Die Herausforderung für die Banken besteht darin, Wege zu finden, um die Kosten für die Betreuung dieser Kundensegmente zu minimieren und die Kundenkommunikation über verschiedene Kanäle zu steuern.

Das soll nicht heißen, dass Banken nicht von manuellen, papierbasierten Prozessen abrücken sollten. Vielmehr ist die Digitalisierung der Schlüssel zur Steigerung der Effizienz, zur Senkung der Kosten und zur Maximierung der Rentabilität. Ein Beispiel, die Automatisierung des Kontoeröffnungsprozesses bietet den Kunden ein nahtloses Erlebnis, das auch den Unternehmen zugute kommt, da zeitaufwändige Prozesse wie die Datenerfassung reduziert und gleichzeitig die Einhaltung von Vorschriften verbessert werden.

4. Sicherstellung der Einhaltung der Kundenkommunikation

Die Beteiligten im gesamten Bankwesen müssen zusammenarbeiten, um die Kommunikationsprozesse zu optimieren. So wird die digitale regulatorische Kommunikation häufig mit Tools erstellt und verwaltet, die für die Marketingkommunikation konzipiert sind, wie etwa ein CRM-System. Die Compliance-Teams müssen mit den Marketing- und IT-Teams zusammenarbeiten, um die Einhaltung der Vorschriften zu gewährleisten und gleichzeitig ein hervorragendes Kundenerlebnis zu bieten.

5. Verstehen Sie die Customer Journey der Bank

Wie bei personalisierten Formen der Kundenkommunikation müssen Banken Daten sammeln und analysieren, um Einblicke in die gesamte Customer Journey zu gewinnen. Dies erfordert ein Verständnis aller Interaktionen mit Kunden an verschiedenen Punkten des Kundenlebenszyklus. Die Banken müssen sich darauf konzentrieren, die Kundenkommunikation einfacher und zugänglicher zu gestalten.

Der einfachste Weg, die Customer Journey zu verstehen, besteht darin, den Prozess abzubilden. Software zur Verwaltung von Geschäftsprozessen ist ein hervorragendes Werkzeug, um anpassbare und einfache Prozesslandkarten zu erstellen, die die Customer Journey aufzeigen.

6. Überlegene Kundenerfahrung (CX)

Ein wichtiger Aspekt des Kundenerlebnisses der Zukunft ist das Management der Kundenkommunikation über alle Kontaktpunkte hinweg. Die meisten dieser Interaktionen werden durch Kommunikationsprozesse und Technologien gesteuert. Automatisierungstechnologien werden eine größere Rolle für die Fähigkeit der Banken spielen, komplexe Kommunikationsprozesse zu verwalten und an jedem Interaktionspunkt ein hervorragendes Kundenerlebnis zu bieten.

7. Neuausrichtung auf Inbound-Kundenkommunikation

In der Vergangenheit erfolgte die Kommunikation mit den Kunden der Banken zum größten Teil ausschließlich über ausgehende Kommunikation. Dies ändert sich jedoch langsam. Die Fähigkeit, effiziente Prozesse zur Verwaltung der eingehenden Kundenkommunikation zu entwickeln, wird in den kommenden Jahren immer wichtiger werden.

Die Banken müssen sicherstellen, dass die eingehenden Informationen an die richtigen Beteiligten weitergeleitet werden. Sie benötigen eine Möglichkeit, Informationen automatisch zu extrahieren, um Daten zu sammeln und zu analysieren sowie die mit der manuellen Dateneingabe verbundenen Kosten und Fehler zu reduzieren. Software zur Verwaltung von Geschäftsprozessen die diese ineffizienten Bankprozesse rationalisiert, bietet Unternehmen branchenführende automatisierte Lösungen.

8. Verwalten von Kundenfeedback

In einer Welt, in der Bankkunden schädliche Kommentare und Bewertungen auf einer Vielzahl von Plattformen veröffentlichen können, müssen die Banken Maßnahmen ergreifen oder den Kreislauf mit den Kunden schließen, um Reputationsschäden zu mindern. Technologische Innovationen wie die Möglichkeit, automatische Benachrichtigungen über das Internet oder das Mobiltelefon zu erhalten, wenn eine Kundenantwort auf eine negative Erfahrung hindeutet, werden den Banken helfen, in Echtzeit zu reagieren.

Die Banken müssen auch das Feedback überwachen und verfolgen, um eine Lösung zu gewährleisten, und Daten für die Verbesserung von Geschäftsprozessen und für Schulungszwecke sammeln. Diese Methoden werden nicht nur negative Publicity reduzieren, sondern auch eine wesentliche Rolle bei der Verbesserung des Kundenerlebnisses spielen.

9. Feedback von Mitarbeitern und Stakeholdern einholen

Ein wesentlicher Bestandteil der Verbesserung von Geschäftsprozessen ist das Einholen von Mitarbeiter- und Stakeholder-Feedback. Dadurch erhalten Unternehmen unschätzbare Einblicke in die Geschäftsprozesse von denjenigen, die am besten mit deren Funktionsweise vertraut sind. Bankangestellte stehen an vorderster Front in der Kundenkommunikation. Ihre Antworten und Vorschläge sollten allen Beteiligten zur Verfügung stehen, um die Prozesse der Kundenkommunikation zu verbessern.

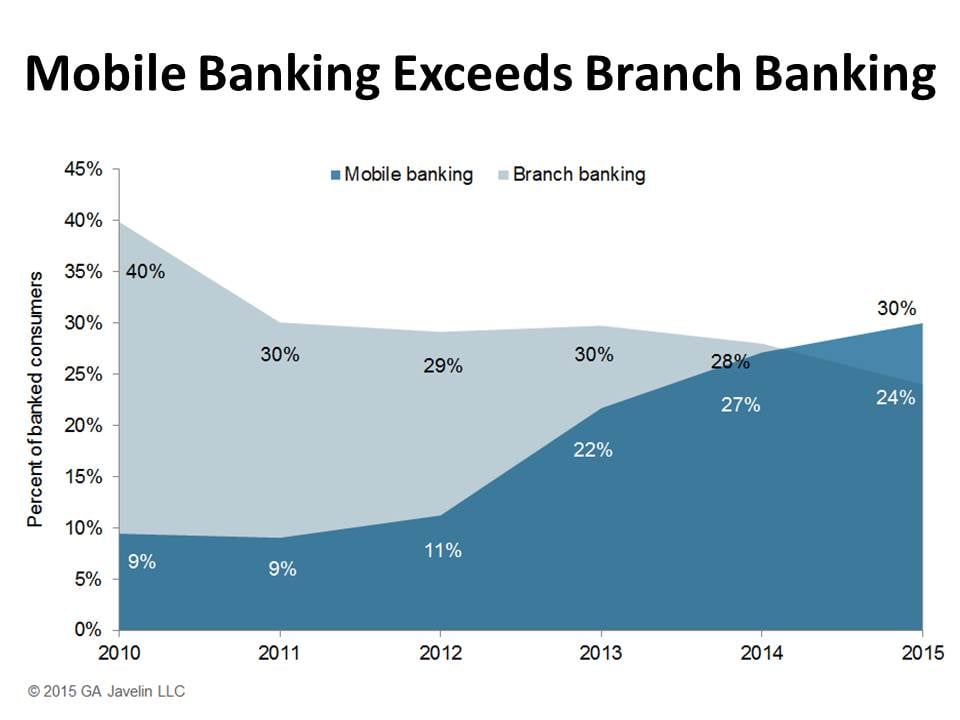

10. Mobile Banking ist nicht mehr optional

Ungefähr 8 von 10 Amerikanern benutzen ein Smartphone und die Hälfte der erwachsenen Bevölkerung besitzt ein Tablet. Bankkunden betrachten mobiles Banking nicht mehr als "nice to have"-Funktion. Mobile Banking ist jetzt ein wesentlicher Dienst. Dies gilt insbesondere nach dem Ausbruch der COVID-19-Pandemie. Die Kunden vermieden bereits Besuche in physischen Filialen, jetzt sind sie es noch mehr als zuvor.

Bankkunden erwarten, dass sie die meisten Bankgeschäfte erledigen können, ohne ihr Zuhause zu verlassen. Früher wollten die Bankkunden ihren Kontostand bequem online abfragen oder einen Scheck einreichen. Heute erwarten die Kunden zunehmend, dass sie über Chat oder andere mobile Funktionen in Echtzeit kommunizieren können. Sie wollen auch geräteübergreifende Funktionen, wie Omnikanal-Kontoeröffnung. Wenn Ihre Bank noch kein mobiles Banking mit branchenführenden Funktionen anbietet, ist es jetzt an der Zeit, einzusteigen.

Über ProcessMaker

ProcessMaker bietet eine Low-Code-Softwarelösung für die Bankautomation und Lösungen für das Geschäftsprozessmanagement, die Ihrem Unternehmen helfen, in der Kundenkommunikation führend zu sein. Bitte kontaktieren Sie ProcessMaker noch heute, um zu erfahren, wie ProcessMaker Ihrer Organisation helfen kann, branchenführende Kundenerfahrungen zu bieten. Vereinbaren Sie einen kostenlosen 7-Tage-Test oder laden Sie unsere Whitepapers herunter.