Die Arbeitsabläufe im Zusammenhang mit dem Kreditrisiko sind für die Banken mit einem erheblichen Zeit- und Arbeitsaufwand verbunden. Darüber hinaus beruht ihre Fähigkeit, das Kreditrisiko eines Kreditportfolios zu bewerten, auf ihrer Fähigkeit, die Risiken der einzelnen Kreditnehmer zu prüfen, und ihrem intuitiven Wissen über Ausfallrisiken. Um den zunehmenden aufsichtsrechtlichen Beschränkungen, den Erwartungen der Anleger und dem innovativen Wettbewerb gerecht zu werden, müssen sich die Kreditgeber auf die Automatisierung ihrer Kreditrisiko-Workflow-Prozesse konzentrieren.

Die Auswirkungen der Automatisierung des Kreditrisiko-Workflows

Bevor sich das Online-Banking durchsetzte, mussten Kreditnehmer, die bei traditionellen Banken Kreditlinien beantragten, ein ein langwieriges und zeitaufwändiges Verfahren zur Bonitätsprüfung. Die Automatisierung der Kreditrisiko-Workflows ermöglicht es den Kreditgebern jedoch, sich auf tragfähigere Anträge zu konzentrieren, und hilft ihnen gleichzeitig, das Risiko genauer einzuschätzen.

Die Kreditwürdigkeitsprüfung musste sich weiterentwickeln, um den heutigen Kundenerwartungen gerecht zu werden. Wenn Kreditgeber heute noch ein sechswöchiges Prüfungsverfahren anwenden, schrecken sie die Kreditnehmer ab. Im Finanzsektor kommt die Automatisierung sowohl den Kunden als auch den Kreditgebern zugute.

Abgesehen von Kundenservice und Kreditrisiko kann die Verwaltung einer großen Anzahl von Kreditanträgen (Kreditanträge und Anträge auf Erhöhung des Kreditlimits von bestehenden Kunden) teuer sein. Um der wachsenden Kreditnachfrage gerecht zu werden, haben Unternehmen in der Vergangenheit in der Regel ihre Mitarbeiterzahl erhöht oder ihre Standards für die Bewertung des Kreditrisikos gesenkt. Selbst bei größeren Teams führen die zugrundeliegenden manuellen Prozesse zu Einschränkungen bei Kapazität, Transparenz, Zusammenarbeit und Genauigkeit.

Mit der wachsenden Zahl von Kreditanträgen sinkt auch die Qualität der Dienstleistungen, und gleichzeitig steigt die Gefahr von Zahlungsausfällen. Dank der Automatisierung können die Unternehmen jedoch große Mengen von Kreditanträgen bearbeiten, ohne dass sich das Kreditrisiko oder die Servicequalität erhöhen und ohne dass die Personalkosten steigen.

In der Regel werden Kreditanträge in zwei Kategorien eingeteilt: Niedrig und hoch. In der Regel beantragen Verbraucher einen Kredit in Höhe von 1.000 bis 20.000 $ für kostengünstige Produkte. Die Entgegennahme und Bearbeitung niedriger Kreditanträge kann einige Zeit in Anspruch nehmen, und Fehler sind an der Tagesordnung. Dennoch sind dies die häufigsten Anträge. Daher tragen große Mengen von Kreditanträgen der Kategorie "niedrig" zu einem allgemeinen Anstieg des Kreditrisikos bei.

Wie wird durch Automatisierung ein Mehrwert geschaffen?

Finanzinstitute können durch den Einsatz von maschinellem Lernen bei ihren Bemühungen um die Automatisierung von Kreditrisiko-Workflows unmittelbare Vorteile erzielen und gleichzeitig eine entscheidende Kompetenz entwickeln. Sie können maschinelles Lernen in einer Vielzahl von Situationen einsetzen, einschließlich Frühwarnsystemen (EWS). Es bietet auch die Möglichkeit, aufschlussreichere Schlussfolgerungen aus großen, komplizierten Datensätzen abzuleiten, ohne durch die Beschränkungen der statistischen Standardanalysen eingeschränkt zu sein. Im Folgenden haben wir weitere Möglichkeiten aufgeführt, wie die Automatisierung einen Mehrwert für den Kreditrisiko-Workflow schafft:

Risikoübernahme. Dank der Automatisierung kann ein Finanzinstitut die gesamte Kreditvergabe, die Erstellung von Dokumenten und die Bewilligung mit mehr Personalisierung verwalten und gleichzeitig die Geschäftsvorschriften einhalten. Darüber hinaus berücksichtigt das automatisierte Underwriting alle Kreditrisikofaktoren, die mit den Kreditvergaberegeln verbunden sind, auch solche, die bei einer herkömmlichen Kreditentscheidung ignoriert werden könnten.

Skalierbarkeit. Skalierbarkeit ist in einem herkömmlichen Underwriting-Prozess nur schwer zu erreichen, da ein tiefes Verständnis des Kreditsektors erforderlich ist, um die große Bandbreite an Dokumenten zu erfassen, die zur Verbesserung der Analyse, Stapelung, Kategorisierung und Extraktion notwendig sind. Ein einziges System kann den gesamten Prozess abwickeln. Anstatt einzelne Fälle zu bewerten, können sich die Analysten auf wertschöpfende Aktivitäten konzentrieren.

Aufdeckung von Betrug. Kreditkartenbetrug ist zwar an sich schon ein Milliardengeschäft, macht aber einen weitaus größeren Teil der Weltwirtschaft aus. Durch die Automatisierung von Prozessen lässt sich der Betrug erheblich und konsequent reduzieren. Und wie? Durch die Automatisierung der richtigen Arbeitsabläufe kann sichergestellt werden, dass Risiken im Zusammenhang mit der Vergabe eines Kredits an einen Verbraucher mithilfe prädiktiver Analysen sofort erkannt werden.

Einhaltung von Vorschriften. Der lohnendste Aspekt der Automatisierung ist die Änderung einer Regel und deren konsistente Umsetzung auf der Grundlage der von Ihnen vorgegebenen Kriterien. Durch die Automatisierung fehleranfälliger Prozesse, die auch einen Prüfpfad erstellen und speichern können, wird eine bessere Einhaltung der Vorschriften erreicht.

Nutzen Sie die Automatisierung, um mit weniger mehr zu erreichen

Finanzunternehmen, die ihre Kreditrisikoprozesse automatisieren und auf auf maschinellem Lernen basierende Kreditrisiko-Workflow-Techniken umstellen, können sich einen Wettbewerbsvorteil verschaffen. Wie das geht? Beachten Sie diese Vorschläge:

- Behalten Sie den Überblick über die von Ihrem Modell verwendeten Daten, Ihre Strategien und die Ergebnisse der Modelle.

- Ermitteln Sie den Entscheidungsfindungsprozess Ihres Modells - und die Auswirkungen, die er auf Ihr Unternehmen hat: Besteht ein Zusammenhang zwischen dem Modell und den Umsatzerlösen? Wird das Ergebnis Ihre Arbeitsabläufe beim Kreditrisiko verändern? Gibt es einen Unterschied in der Bewilligungs- oder Ausfallquote? Und wie geht es weiter? Nun, jetzt können Sie Ihre Antworten untersuchen und kategorisieren.

- Bestimmen Sie frühzeitig die Voraussetzungen und Annahmen für die Einhaltung der Vorschriften. Das Modell muss potenziellen Kreditnehmern alle Faktoren erläutern, die sich auf die Punktzahl auswirken.

- Verfolgen Sie die Fortschritte Ihres Modells, um zu sehen, ob es Ihnen helfen kann, den nächsten großen wirtschaftlichen Schock zu vermeiden und über Wasser zu bleiben, während andere untergehen.

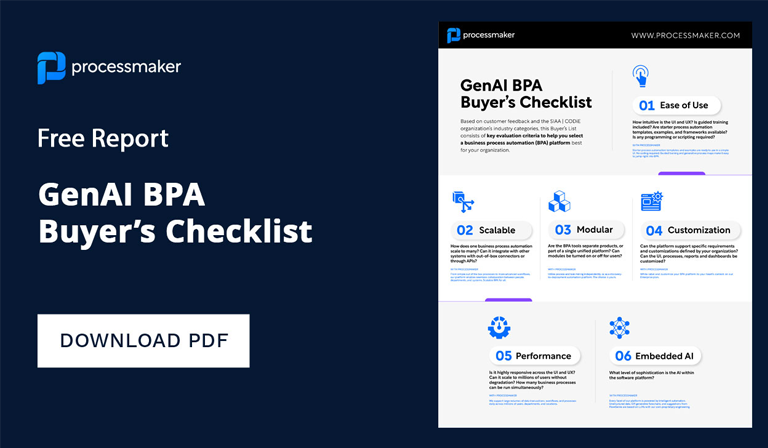

Welche Arten von Automatisierungslösungen gibt es für die Verwaltung von Kreditrisikoworkflows?

Dies sind die am häufigsten eingesetzten Lösungen für die Automatisierung von Arbeitsabläufen:

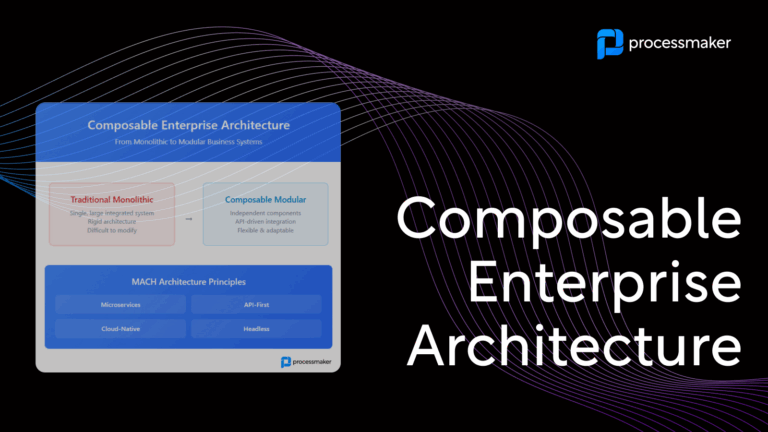

- Allgemeine Prozessautomatisierung. Um verschiedene Arten von Aktivitäten zu automatisieren, interagieren Prozessautomatisierungssysteme in der Regel mit einer breiten Palette von Plattformen.

- Kognitive und robotergestützte Prozessautomatisierungslösungen. Ihre Flexibilität verdanken sie ihrer Fähigkeit, Daten von Bildschirmen abzurufen und menschliche Benutzeroberflächen zu imitieren. Das macht die Automatisierung älterer Programme mit einer Benutzeroberfläche, aber ohne API, sehr viel einfacher.

- Low-Code-Anwendungsplattformen. Nicht-technische Teammitglieder können mit Low-Code-Anwendungsplattformen aktuelle Systeme problemlos automatisieren. Darüber hinaus sind diese Technologien flexibel, so dass sie zur Erstellung von Anwendungen und zur Vereinfachung von Prozessen in jeder Branche eingesetzt werden können. Da RPA-Systeme schwieriger zu bedienen sind, eignen sie sich möglicherweise besser für die Automatisierung von Prozessen und Aktivitäten mit Systemen, die bereits über APIs verfügen. Lesen Sie mehr über unsere Low-Code-Workflow-Lösungen für Banken.

Die Kreditgeber können das Kreditrisiko besser einschätzen, indem sie die Arbeitsabläufe für das Kreditrisiko automatisieren. So können sie Kunden mit hohem Risiko ablehnen und erhalten gleichzeitig ein genaueres und aktuelleres Bild ihrer finanziellen Situation. Daher können sie die Preise für Kredite angemessen gestalten.